Facebook увеличивает объем IPO на 25% и может привлечь $16 млрд, а не $13 млрд, как планировалось ранее

отметили

21

человек

в архиве

Теперь соцсеть планирует продать 421 млн акций вместо 337 млн, уточняет один из источников.

Накануне Facebook увеличила диапазон цен из-за высокого спроса: до $34–38 с прежних $28–35.

Корреспондент CNNMoney Морин Фаррелл (Maureen Farrell) написала в своем Twitter, что соцсеть может повысить ценовой диапазон до 35-40 долларов за акцию.

Если Facebook поднимет цены, стоимость всей компании может составить 93-104 миллиарда долларов, тогда как при диапазоне в 28-35 долларов соцсеть может быть оценена в 77-96 миллиардов долларов. В ходе размещения Facebook планирует продать 337 миллионов акций. Первые торги ценными бумагами крупнейшей социальной сети в мире, как ожидается, состоятся 18 мая на бирже Nasdaq.

14 мая Bloomberg сообщил со ссылкой на неназванный источник, что Facebook может закрыть книгу заявок на свои ценные бумаги на два дня раньше намеченного срока — 15 мая после закрытия бирж в США. По информации агентства, ранее соцсеть планировала прекратить принимать заявки на акции 17 мая, за день до IPO. Причина таких действий не уточнялась. 11 мая Reuters сообщало, что спрос на акции Facebook уже превысил предложение.

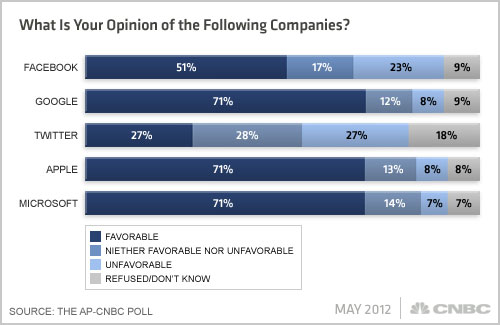

Ранее Bloomberg опросил более 1,2 тысячи аналитиков, инвесторов и трейдеров, 79 процентов которых сочли акции Facebook переоцененными. Участников рынка настораживает тот факт, что рекламные доходы компании растут не так быстро, как число новых пользователей. Опрос, проведенный AP-CNBC 3-7 мая, показал, что 57 процентов пользователей Facebook никогда не переходят по рекламным ссылкам.

![]() источник: media.cnbc.com

источник: media.cnbc.com

Facebook Raises IPO Price Range to $34-38 per Share

Facebook Raises IPO Price Range to $34 to $38

Накануне Facebook увеличила диапазон цен из-за высокого спроса: до $34–38 с прежних $28–35.

Корреспондент CNNMoney Морин Фаррелл (Maureen Farrell) написала в своем Twitter, что соцсеть может повысить ценовой диапазон до 35-40 долларов за акцию.

Если Facebook поднимет цены, стоимость всей компании может составить 93-104 миллиарда долларов, тогда как при диапазоне в 28-35 долларов соцсеть может быть оценена в 77-96 миллиардов долларов. В ходе размещения Facebook планирует продать 337 миллионов акций. Первые торги ценными бумагами крупнейшей социальной сети в мире, как ожидается, состоятся 18 мая на бирже Nasdaq.

14 мая Bloomberg сообщил со ссылкой на неназванный источник, что Facebook может закрыть книгу заявок на свои ценные бумаги на два дня раньше намеченного срока — 15 мая после закрытия бирж в США. По информации агентства, ранее соцсеть планировала прекратить принимать заявки на акции 17 мая, за день до IPO. Причина таких действий не уточнялась. 11 мая Reuters сообщало, что спрос на акции Facebook уже превысил предложение.

Ранее Bloomberg опросил более 1,2 тысячи аналитиков, инвесторов и трейдеров, 79 процентов которых сочли акции Facebook переоцененными. Участников рынка настораживает тот факт, что рекламные доходы компании растут не так быстро, как число новых пользователей. Опрос, проведенный AP-CNBC 3-7 мая, показал, что 57 процентов пользователей Facebook никогда не переходят по рекламным ссылкам.

источник: media.cnbc.com

источник: media.cnbc.comFacebook Raises IPO Price Range to $34-38 per Share

Facebook Raises IPO Price Range to $34 to $38

Добавил ![suare]() suare 16 Мая 2012

suare 16 Мая 2012

1 комментарий

На эту же тему:

Комментарии участников: